Le scelte tematiche sono senza dubbio tra le opportunità di investimento che hanno pagato maggiormente negli anni passati. Si tratta di posizioni specifiche, concentrate e quindi molto volatili, finalizzate a cavalcare tematiche di investimento ritenute a grande potenzialità. Molte scelte tematiche hanno a che fare con la tecnologia, altre con le numerose problematiche della sostenibilità ambientale, ma in ogni caso si tratta di posizioni ad esposizione internazionale, trasversali spesso alle scelte settoriali ovvero in grado di raccogliere azioni appartenenti a settori diversi, ma che portare sempre allo stesso tema di investimento. Anche in termini di Etf l’offerta di prodotti tematici è enorme, in quanto degli 800 prodotti azionari disponibili in Italia ben 120 hanno a che fare con i temi.

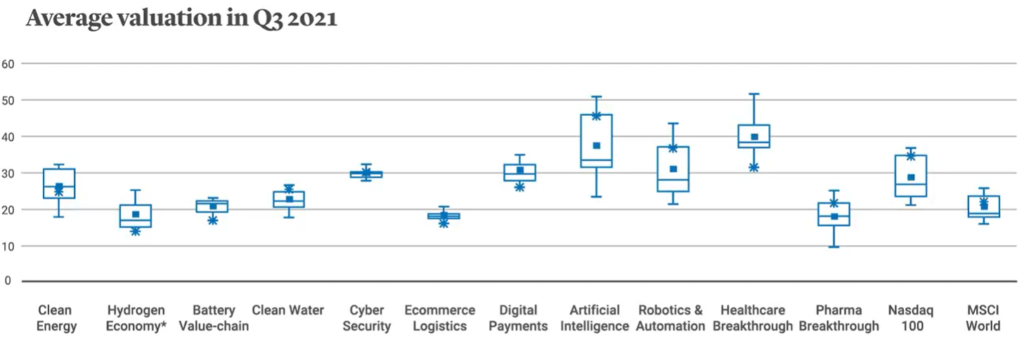

Ma proprio perché le performance storiche sono elevatissime, gli investitori si chiedono se i titoli sottostanti non siano ormai divenuti troppo cari, e quindi a tendere non daranno più soddisfazioni. Un recente analisi di LGIM, gruppo Legal&General, fa il punto e mette in evidenza diversi elementi interessanti. I rally di molti temi sono stati spesso attribuiti alla paura degli investitori di perdere profitti importanti ovvero non riuscire a prendere al volo un treno che passava in quel momento. Ma tuttora non è “troppo tardi” per saltare su quel treno, ovvero cavalcare temi specifici. Sono così state messe a confronto le valutazioni attuali di una serie di indici tematici con il loro range storico, per capire dove ci si collochi ora in termini di valutazioni. Il grafico sottostante mostra le medie del rapporto prezzo/utili (P/E) degli ultimi 12 trimestri, escludendo i costituenti con utili negativi a 12 mesi per non distorcere i risultati. Ci si è concentrati sugli ultimi tre anni perché prima di allora i temi erano poco sviluppati e utilizzati.

Temi legati a Energia e risorse

Nel corso del triennio, i temi legati all’energia e alle risorse (Clean Energy, Battery, Hydrogen Economy, Clean Water) hanno mostrato una minore dispersione rispetto agli altri temi. Nel complesso, la performance positiva dei prezzi in questi temi è stata sostenuta da una solida crescita degli utili. I P/E mediani hanno oscillato tra circa 16 e 25, leggermente al di sotto dei benchmark principali (ad esempio, Nasdaq 100 a 27 e MSCI World a 19). Nel terzo trimestre, i P/E per l’energia pulita, la catena del valore delle batterie e l’economia dell’idrogeno sono stati inferiori alla media. Il P/E medio della catena del valore delle batterie nei 12 trimestri precedenti è aumentato solo da 17 nel 3° trimestre 2020 a 18 nel 3° trimestre 2021, nonostante l’indice abbia mostrato una forte performance per tutto l’anno. Il P/E dell’indice dell’economia dell’idrogeno nel terzo trimestre era al livello più basso del triennio.

Economia digitale

I tre temi che insieme formano la spina dorsale dell’economia digitale (Cyber-security, e-commerce, digital payments) hanno avuto P/E mediani che vanno da 18 a 30. La sicurezza informatica e i pagamenti digitali hanno avuto P/E mediani simili che hanno fluttuato intorno a 30, ma recentemente hanno iniziato a scendere. La logistica dell’e-commerce aveva il più basso P/E mediano di 18, inferiore sia al Nasdaq 100 che all’MSCI World. Dopo la spinta che il tema ha ricevuto dalle chiusure nel 2020, le valutazioni sono diventate più economiche nel 2021, in linea con gli altri indici. I pagamenti digitali hanno avuto il suo P/E più basso nel periodo in esame durante il terzo trimestre.

Robotica, automazione e intelligenza artificiale

Questi temi, tradizionalmente ad alto contenuto tecnologico, hanno esibito alcune delle valutazioni più elevate della famiglia tematica, anche se il loro P/E mediano è stato più vicino al limite inferiore dei loro intervalli. Fino a ottobre 2020, i loro P/E erano più concentrati intorno alla loro mediana, ma da allora le loro valutazioni sono aumentate e sono ancora posizionate sopra la loro mediana. L’intelligenza artificiale ha mostrato il più alto livello di dispersione nella gamma, seguita dalla robotica. Il P/E della robotica è quasi raddoppiato dagli alti anni 20 alla metà degli anni 40 tra il 1° trimestre 2019 e il 1° trimestre 2021.

Sanità, biotecnologie e farmaceutica

La tecnologia sanitaria ha visto il suo P/E salire costantemente nel corso del 2019 fino a toccare il livello più alto nel 3° trimestre 2020, riflettendo l’impatto della pandemia data la sua esposizione a sviluppi come la telemedicina. Tuttavia, l’indice si è ritirato da un picco nel febbraio 2021 e le sue valutazioni sono ora ai loro livelli più bassi in questo periodo di tre anni. Pharma breakthrough, che si concentra sui farmaci orfani che trattano malattie rare e beneficiano di vari incentivi normativi, è stato uno dei temi con le valutazioni più basse in questo periodo. Tuttavia, il P/E dell’indice è salito più recentemente verso la parte superiore del suo range storico.

Le valutazioni sono quindi importanti nei temi?

Mentre abbiamo visto che le valutazioni tematiche non sono uniformemente alte né in termini assoluti né in termini relativi, vale la pena affrontare la prossima domanda logica: le alte valutazioni di partenza sono importanti nei temi? E possono influenzare i futuri rendimenti? Sempre guardando i dati, la risposta è: forse meno di quanto si possa supporre. La sicurezza informatica, per esempio, ha iniziato questo periodo con il più alto P/E a 31 ed è rimasta a quella che tipicamente può essere considerata una valutazione “cara”. Ma nei tre anni successivi ha sovraperformato comodamente le azioni globali. Questo non è un caso isolato: in generale LG non ha osservato che le valutazioni siano un ostacolo alla performance futura tematica. L’intelligenza artificiale è un altro esempio in cui le valutazioni sono state costantemente più alte rispetto al più ampio mercato azionario: il suo P/E medio trimestrale più basso negli ultimi tre anni è stato approssimativamente equivalente al P/E più alto per l’indice MSCI World in quel periodo. Anche in questo caso, abbiamo comunque assistito a una performance costantemente forte in questo periodo.

Come possono i temi mantenere alte le valutazioni?

I temi dovrebbero essere valutati in base ai loro guadagni potenziali a lungo termine, non ai guadagni e multipli attuali. Per esempio, la società ROBO Global prevede che il mercato dell’intelligenza artificiale quadruplicherà le dimensioni da 22 miliardi di dollari nel 2019 a 127 miliardi di dollari nel 2025, equivalente a un tasso di crescita annuale composto del 34%. Secondo Research and Markets, nella catena del valore delle batterie, il mercato globale delle batterie agli ioni di litio dovrebbe crescere a un tasso di crescita annuale composto del 12,3% dal 2021 al 2030. Un tale potenziale di crescita fa sì che i temi di oggi sembrino economici rispetto al loro mercato totale indirizzabile. Anche a prescindere da questo, varrebbe forse la pena di pagare un leggero premio in termini di valutazione per questa crescita secolare a lungo termine, se confrontata con le continue perturbazioni dei settori tradizionali, un ciclo economico incerto e bassi rendimenti obbligazionari.

Anche durante il crollo nel primo trimestre 2020 indotto dalla pandemia, sette delle otto strategie tematiche di LG allora disponibili hanno sovraperformato l’indice MSCI World. La combinazione di tutti questi fattori dà fiducia che, nel lungo termine, strategie tematiche ben progettate possano crescere e giustificare valutazioni che sembrano elevate rispetto agli utili passati. Le metriche finanziarie sono per definizione retrospettive, ma gli investitori tematici devono essere lungimiranti e guardare al futuro, non indietro.